數據分析揭示VC界的“貝比·魯斯”效應

編者按:針對投資回報率的正態分布和冪次法則我們在Peter Thiel的《從0到1》中算是領略過了,但是“貝比·魯斯”效應又是怎么一回事呢?它給我們的創業者和風投從業人員又有怎么樣的啟示呢?之前業界是因為沒有足夠的風投數據進行分析,而今天,CDIXON通過獲得大量的數據進行分析,且看在他的最新文章中是怎么說的,其中中文版由天地會珠海分舵進行編譯。

"如何打出全壘打:我會用盡我十二成的全部功力進行揮桿,就像要將棒球給擊穿一樣...你對球棒握得越實,你擊打棒球的力度就會越大,球就能飛得越遠。在我用盡吃奶的力進行揮桿的時候,我有可能大力命中,也有很大的可能是三振出局收常” --貝比·魯斯

眾所周知,那些剛從事VC行業的新兵所碰到的最困難的問題之一,就是如何內化“貝比·魯斯效應”這個概念。

如果要讓所有的投資組合都產生高額的投資回報率,你必須對其中的每一個投資都應用上精確的評估分析方法。但是令人驚訝的是,包括來自賭馬、賭嘗以及投資等的更行各業的領軍人物,他們都強調的卻是另外一面,投行稱之為”貝比·魯斯效應“:雖然貝比·魯斯(卓越的VC)有過不少的三振出局(失敗/虧損的投資)的經歷,但這并不妨礙他成為史上最偉大的擊球手(風頭公司)之一。 -- 出自"貝比·魯斯效應:頻率和量級“

貝比·魯斯效應在不同種類的投資中都會碰上,但是在風投行業尤為顯著。如注明投資人Peter Thiel所觀察的一樣:

事實上[風投]回報率是呈非常嚴重的偏態分布的。一個VC對這個偏態分布認知的越深入,他就越會是個優秀的VC。而糟糕的VC則傾向于認為回報曲線是成正態分布的,比如,誤以為所有的公司都是在同等條件下誕生的,只是有些最終做死了,有些半死不活,而有些卻在成長著而已。而事實上它們是遵循冪次法則的分布規律的(更多有關Peter Thiel對冪次法則和正態分布的描述,請查看本人官網之前的一篇文章《創業圣經《從0到1》讀書筆記精簡版》)。

貝比·魯斯效應之所以這么難以內化主要是因為人們心理上都傾向于逃避虧損。行為經濟學早有非常著名的演示,表明人們對于損失一定金額的情緒低落程度,遠大于賺取同等金額的情緒的愉悅程度。虧損總會讓人感覺不爽,即使這個虧損只是成功的投資組合戰略中的一小部分而已。

當人們談論到這個話題的時候,往往是難以深入,因為此前我們很難得到一份綜合有效的風投公司的效益數據。而今天,大家走運了,非常感謝在眾多風投基金公司中都備受尊重的投資人Horsley Bridge,他給我提供了這數百個風投公司自1985年起的投資回報率相關的匿名歷史數據。

事實如我們預期一樣,回報是非常集中的:大約占有這些公司所有投資組合的6%的投資(大約占所有投資金額的4.5%),產生的投資回報率卻占有了全部投資回報率的60個百分比左右。下面我們再對這些數據作深入的挖深,看下優秀的VC和糟糕的VC是怎么被區分開來的。

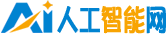

全壘打(編者注:也就是說該風投公司不少的投資組合都是獲得超過10倍投資回報率的): 如我們所預期的,成功的風投公司擁有更多的“全壘打”級別的投資。

(本文的所有圖表中,X軸指代的是VC基金的效益:靠右的代表卓越的VC基金,靠左的代表糟糕的VC基金。)

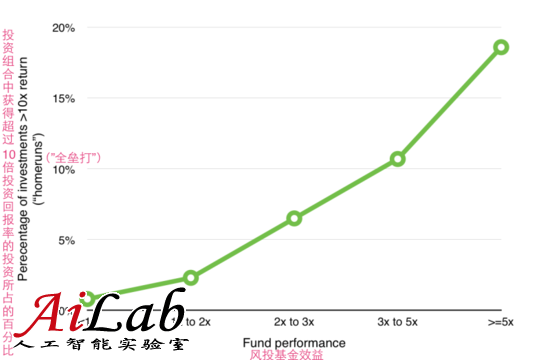

卓越的風投基金公司不但會有更多的高投資回報率投資組合,且這些投資組合的投資回報率往往都是高得超乎想象的。請看下圖中描述的低效益和高效益的風投基金在都是全壘打(超過10倍的投資回報率)的情況下的投資回報率的差別。

通常好的風投基金的投資回報率是在20倍左右,而卓越的風投基金的投資回報率則高達70倍,如Bill Curley曾經說過的:“風投不僅僅是一個全壘打的生意,還是一個大灌滿的生意。“

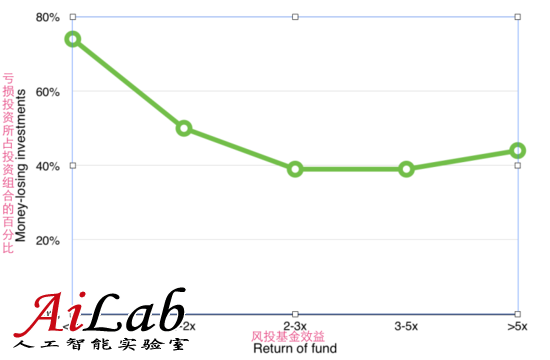

三振出局(失敗的投資):這里的Y軸代表的是一個風投基金的眾多投資組合中虧損的投資所占的百分比。

從圖中可以得知,其實無論是糟糕的投資公司還是卓越的投資公司,他們的投資組合中都有不少一部分是虧損的。所以說風投行業本身就是一門高風險的生意。

大家可以看到上圖是呈U字型分布的,也就是說卓越的風投公司其實比普通的(處于圖表中間的)風投公司更容易投到虧損的公司。所以這里卓越的風投基金公司剛好印證了上面所說的”貝比·魯斯效應“效應:它們揮桿(投資)力度越大,有可能大力命中,也有可能三振出局(虧損)收常但是你如果不敢冒著大量的三振出局(失敗)的風險,你就不可能有大滿貫(眾多投資組合無數倍的投資回報率)的可能。比如,根據冪次法則,只要你的眾多投資組合中有一個如Facebook般的公司,就算你所有的其他投資組合都是虧錢的,你依然會賺得盤滿缽滿!